Exchange Traded Funds (ETFs), ou Fundos Negociados em Bolsa, são produtos de investimento que oferecem aos investidores exposição a um conjunto de ações, bonds ou outros ativos em diferentes regiões geográficas e setores de mercado, entre eles: títulos de dívida de vários países ao redor do mundo, ações de empresas, moeda de países emergentes, commodities e diversas alternativas de estratégias. O objetivo de investimento da maioria dos ETFs é, geralmente, rastrear o retorno de um índice de referência utilizando um estilo de gestão de fundos conhecido como gestão passiva.

Desde o seu surgimento, os ETFs se tornaram comuns e amplamente aceitos como veículo de investimento e, em menos de 25 anos, se tornaram um dos veículos de investimento mais populares para investidores institucionais e individuais. A conveniência torna os ETFs atraentes e alguns fatores impulsionaram a sua utilização. São mais baratos, melhores do que os fundos mútuos, oferecem diversificação com baixo custo e um mecanismo que permite rapidez no processo de negociação. Além disso, concedem acesso mais amplo, proporcionando aos pequenos investidores oportunidade de ter acesso a produtos e alternativas de investimento que anteriormente não estavam disponíveis para eles.

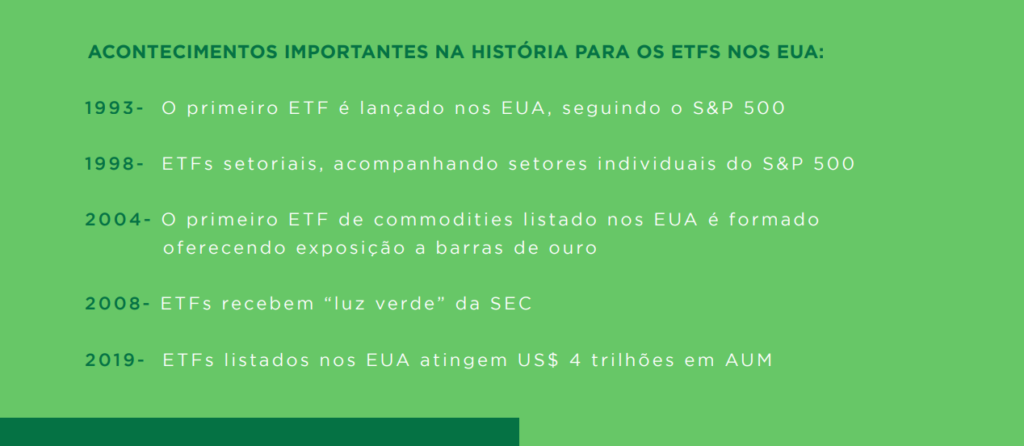

Desde o estabelecimento do primeiro ETF dos EUA em janeiro de 1993, o SPDR S&P 500 ETF (SPY), que acompanha o índice S&P500, ganhou ampla tração e atualmente tem mais de US$ 250 bilhões em ativos sob gestão e seu preço de negociação atual é de cerca de US $344,94.

O mercado de ETFs como um todo tem US $5,75 trilhões em ativos sob gestão (AUM – Assets Under Management) e mais de 7.000 ETFs negociados globalmente, presentes em quase todos os setores imagináveis.

O segundo maior ETF, o iShares Core S&P 500 ETF (NYSE: IVV), começou a ser negociado em maio de 2000, e em maio de 2020 tinha quase US $176 bilhões em ativos sob gestão, com um volume médio diário de negociação de US $8,6 milhões.

O GLD GoldShares da SPDR é um ETF relacionado ao Ouro, um dos maiores, com US $35 bilhões sob gestão.

O EWZ IShares MSCI Brazil, também conhecido como Ibovespa dolarizado, é o principal ETF do Brasil e replica um índice de ações brasileiras negociadas em Nova York, o iShares MSCI Brazil Capped, composto pelas maiores empresas brasileiras.

O BOVA11 (iShares Ibovespa Fundo de Índice) é um ETF de ações gerido pela BlackRock, uma das maiores gestoras de investimentos do mundo e busca ter performance igual ou melhor do que o Ibovespa. Esse ETF foi lançado em 28 de novembro de 2008 e é o mais negociado no mercado brasileiro.

Como é possível ver no quadro acima, os ETFs de ações representam 76,4% do mercado, com US $4,39 trilhões sob gestão. Em seguida estão os ETFs de bonds (títulos), que rastreiam índices relacionados à dívida emitida por governos e empresas, com US $1,12 trilhões sob gestão.

Os primeiros ETFs de títulos foram introduzidos em 2002 e, desde então, a categoria cresceu em um mercado que ultrapassa US $1 trilhão em AUM. Espera-se que os ETFs de títulos ultrapassem a marca de US $2 trilhões até 2024.

No total, os ETFs somam US $5,75 trilhões em AUM.

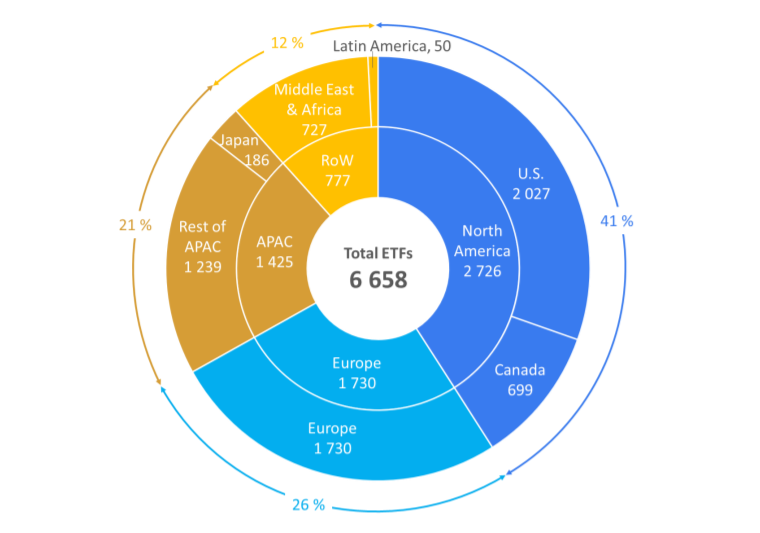

Distribuição geográfica dos ETFs

Em relação à distribuição geográfica, Europa e América do Norte representam mais de dois terços de todos os ETFs, com os EUA sozinhos sendo responsáveis por 30% do total.

Em termos de AUM, os EUA têm o mercado de ETF mais desenvolvido, com 71% do total.

Tanto os investidores institucionais quanto os de varejo procuram bastante por ETFs nos EUA.

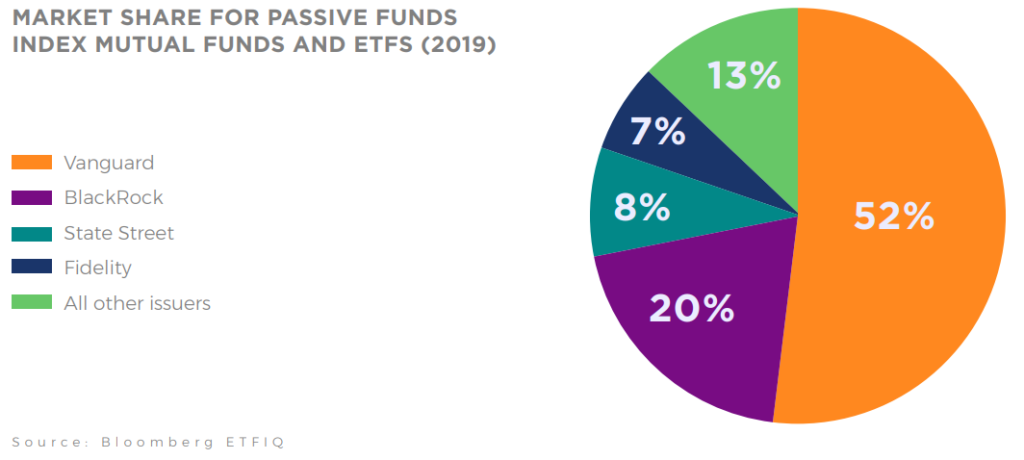

A Vanguard é o player que detém mais da metade da participação no mercado de fundos passivos, os quais são compostos por Fundos Mútuos e ETFs.

Em seguida, estão a BlackRock, State Street e a Fidelity.

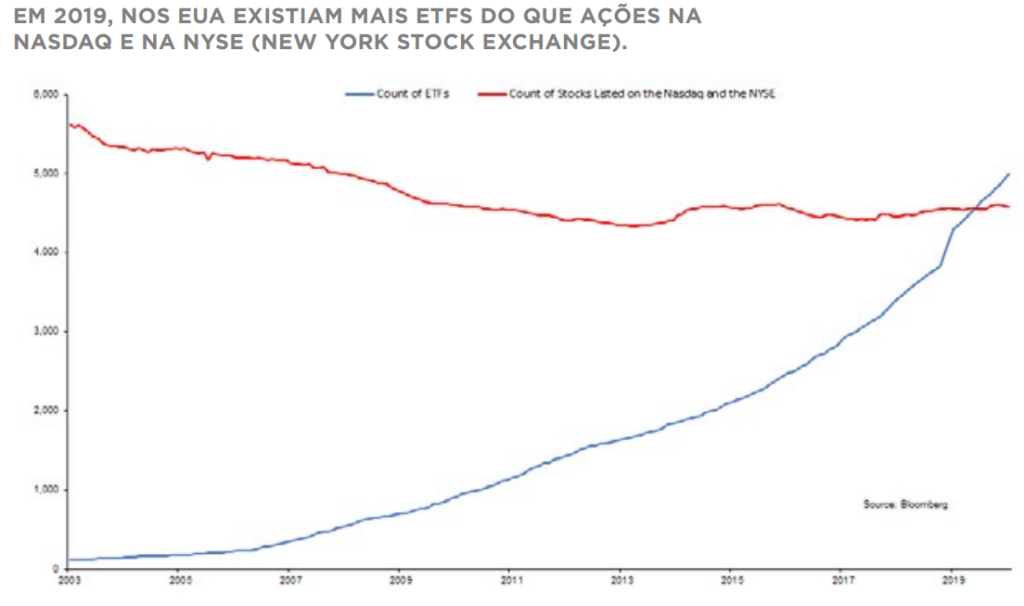

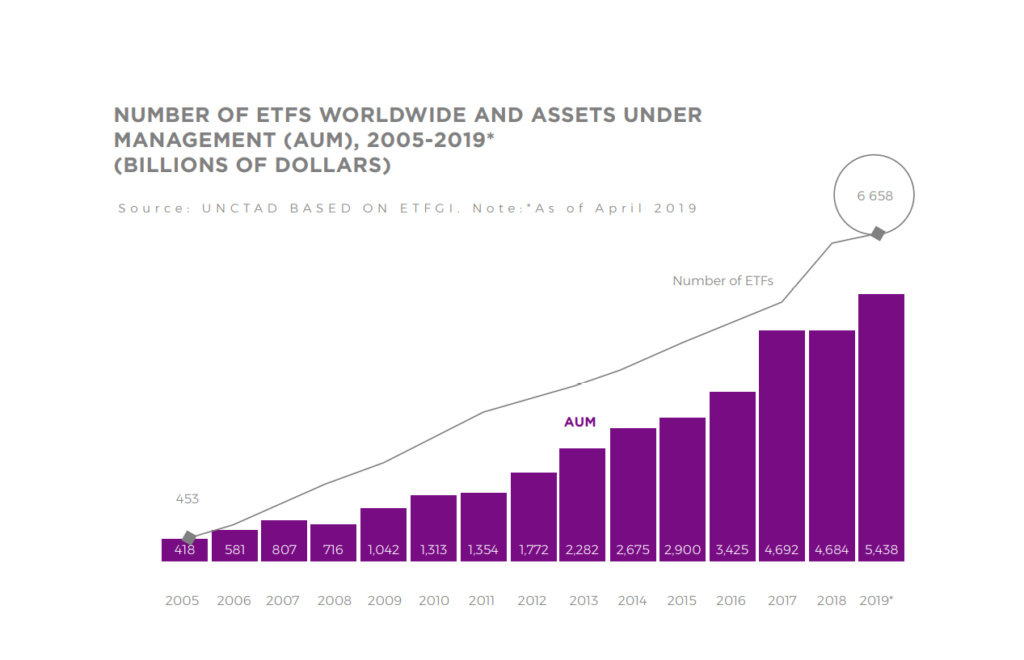

O universo ETF teve um crescimento impressionante nos últimos anos.

Em todo o mundo, aumentou de 453 em 2005 para 6.658 em 2019, crescendo anualmente a uma taxa de 19,6%.

O valor total dos ativos ETF sob gestão (AUM) também aumentou de forma constante, mais de dez vezes, crescendo de US $418 bilhões em 2005 para US $5,436 bilhões em 2019.

Esse montante representa 6% da capitalização do mercado acionário mundial.

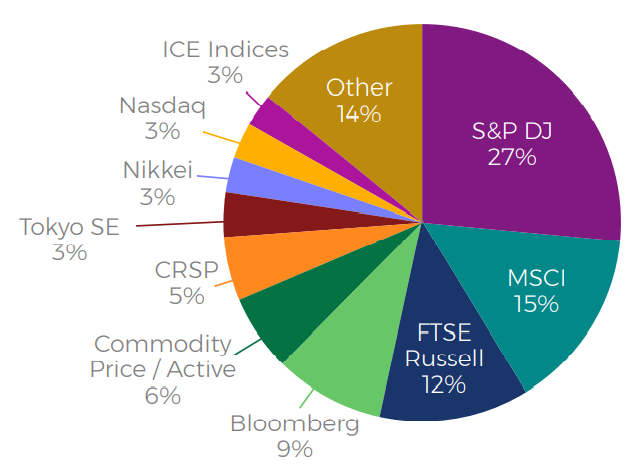

Participação no mercado

S&P DJ, MSCI e FTSE Russell detêm mais da metade da participação de mercado no cenário de fornecedores de índices de ETF.

Com uma abrangência tão grande dos ETFs, era de se imaginar ser uma questão de tempo para o lançamento do primeiro ETF de bitcoin. E é o que aconteceu, e ainda por cima foi por uma empresa brasileira, a Hashdex.

A gestora obteve no dia 18/09 autorização do regulador das Bermudas, para junto à Nasdaq lançarem o primeiro ETF de cripto do mundo.

O Hashdex Nasdaq Crypto Index ETF replicará o índice Nasdaq Crypto Index, que fornece dados do mercado de criptoativos.

O lançamento do ETF pode contribuir com um impacto positivo para o mercado nos próximos anos, podendo acelerar a entrada de grandes investidores institucionais, como fundos soberanos e de pensão no mercado de ativos digitais, e colocar uma empresa brasileira como um player global relevante no universo cripto.

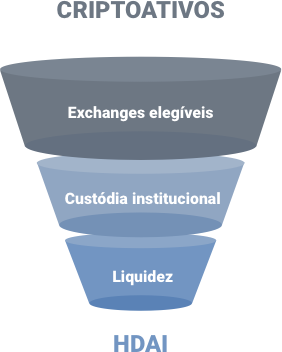

Fundada em 2018, a Hashdex é uma gestora de recursos especializada em criptoativos que oferece fundos para diferentes perfis de investidores. Ela foi a criadora do HDAI (Hashdex Digital Assets Index), índice distribuído pela Nasdaq, que se baseia nas principais criptomoedas e com rígidos critérios de elegibilidade, sendo ajustado conforme o amadurecimento do mercado.

O HDAI (Hashdex Digital Assets Index) foi desenvolvido pela Hashdex para representar o mercado de criptoativos. Os fundos da Hashdex, em sua parcela alocada em cripto, replicam a composição do HDAI.

O índice é distribuído pela Nasdaq e também publicado no Broadcast.

Para ser elegível ao HDAI, o criptoativo precisa atender aos seguintes critérios:

- Preço flutuante.

- Negociado em uma corretora de cripto qualificada.

- Suportado por um custodiante profissional.

- Volume médio diário de US $4 milhões.

- Representação do mercado mínima de 0,25%.

Por outro lado, alguns especialistas não veem com bons olhos a ideia de um ETF de Bitcoin. É o caso de Andreas Antonopoulos, que acredita que embora possa abrir as portas para o dinheiro institucional, um ETF de Bitcoin poderia levar o ecossistema a mais centralização e manipulação devido a uma concentração maior de mercado. Outra crítica é que, com a custódia terceirizada, o investidor não possui as chaves privadas, logo, os ativos não seriam seus e somente teriam uma exposição ao preço.

Com críticas ou não, o fato é que um ETF torna a exposição ao Bitcoin acessível para um maior número de pessoas, principalmente para os investidores de varejo, por oferecerem diversificação de portfólio de forma passiva e transparente.

Apesar de ter sido rejeitado pela SEC várias vezes, com o crescimento do mercado, o lançamento de mais ETFs de bitcoin é algo inevitável, porém, para aprovação de um ETF nos EUA, precisa atender uma série de demandas estipuladas pelos órgãos reguladores.

O mercado está se movimentando rapidamente para uma ampla adoção, com cada vez mais sinais demonstrando isso.

Disclaimer: A informação contida aqui é apenas para fins informativos e educativos. Nada aqui deve ser interpretado como aconselhamento jurídico, financeiro ou fiscal. O conteúdo deste artigo é unicamente a opinião do escritor, que não é um consultor financeiro licenciado ou um consultor de investimento registrado. A compra de criptomoedas apresenta um risco considerável. O autor não garante nenhum resultado em particular. Desempenho passado não indica resultados futuros. Todas as informações são destinadas à conscientização pública e são de domínio público. Esta informação não pretende difamar nenhum dos atores envolvidos, mas mostrar o que foi dito através de suas contas de mídia social. Por favor, pegue essa informação e faça sua própria pesquisa.