Em setembro deste ano, num discurso da reunião virtual do simpósio econômico anual de Jackson Hole, o presidente do Federal Reserve, Jerome Powell, anunciou mudanças significativas na estratégia do FED em relação à inflação. Ele afirmou que estão dispostos a permitir uma taxa maior do que o normal, para apoiar o mercado de trabalho e a economia em geral.

Sob essa nova abordagem, o FED estará menos inclinado a agir, mesmo que a inflação ultrapasse 2%, para manter a taxa de juros nos patamares atuais, próximo de 0% a.a. O aumento nas taxas de juros é geralmente o mecanismo que o FED utiliza para evitar que a inflação cresça, e um aumento ou qualquer sinalização nesse sentido é tudo que o mercado menos quer nesse momento, devido ao nível de endividamento do governo e das empresas.

Porém, essa abordagem mais relaxada no gerenciamento da pressão dos preços é considerada por muitos como uma medida perigosa, pois pode significar um aumento significativo na inflação dos EUA no longo prazo, penalizando os mais pobres. Essencialmente, o FED está aumentando ainda mais, as mesmas políticas que criaram a economia mundial zumbi de hoje e suas distorções.

Embora esteja muito longe do tipo de hiperinflação visto em nações como a Venezuela e o Líbano, isso acende um alerta cada vez maior nos investidores, tornando cada vez mais forte a percepção de que ativos como o Bitcoin e o ouro, como dois dos maiores hedges e reservas de valor para esse momento.

Com montantes recordes em déficits e a quantidade de estímulos vistos, qual seria o valor real do dinheiro, já que trilhões podem ser criados sem limite? Há indicações de que muito mais ainda estar por vir.

Vamos analisar os dados para entender a situação atual.

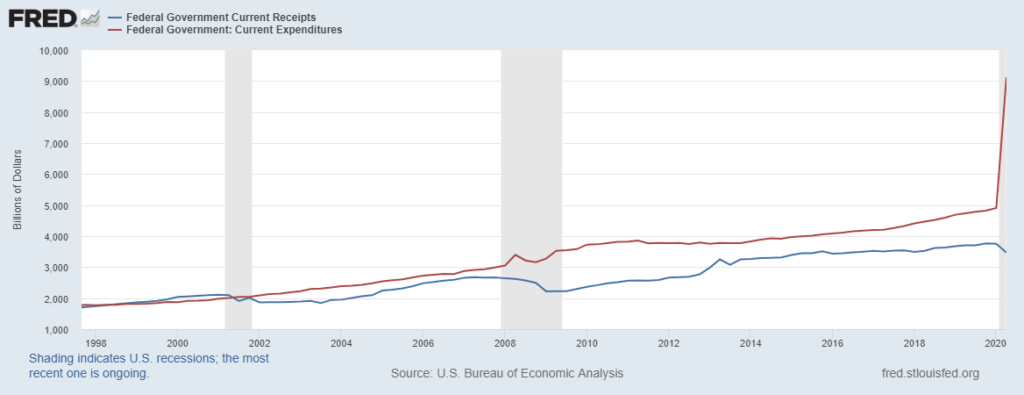

Os últimos números do déficit orçamentário do segundo trimestre de 2020 para os Estados Unidos foram divulgados e não parecem nada bons.

Os gastos do governo federal (taxa anual) dispararam para US$ 9 trilhões, enquanto as receitas caíram para US$ 3,5 trilhões.

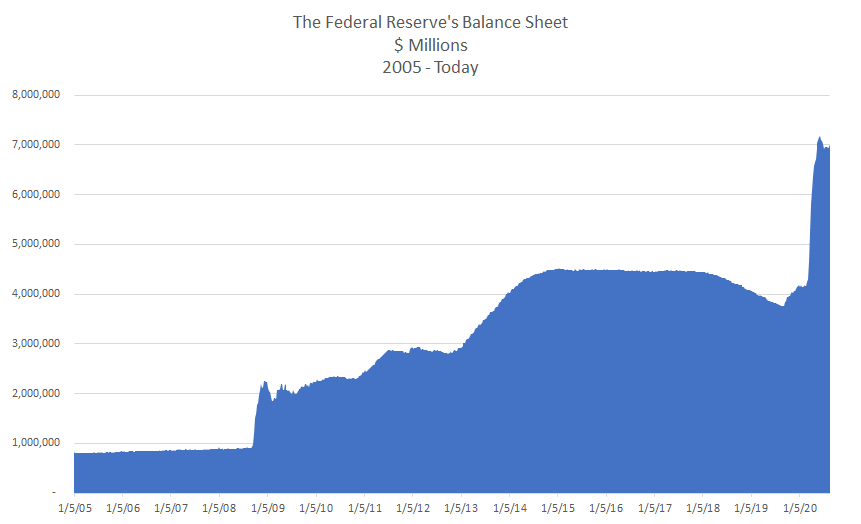

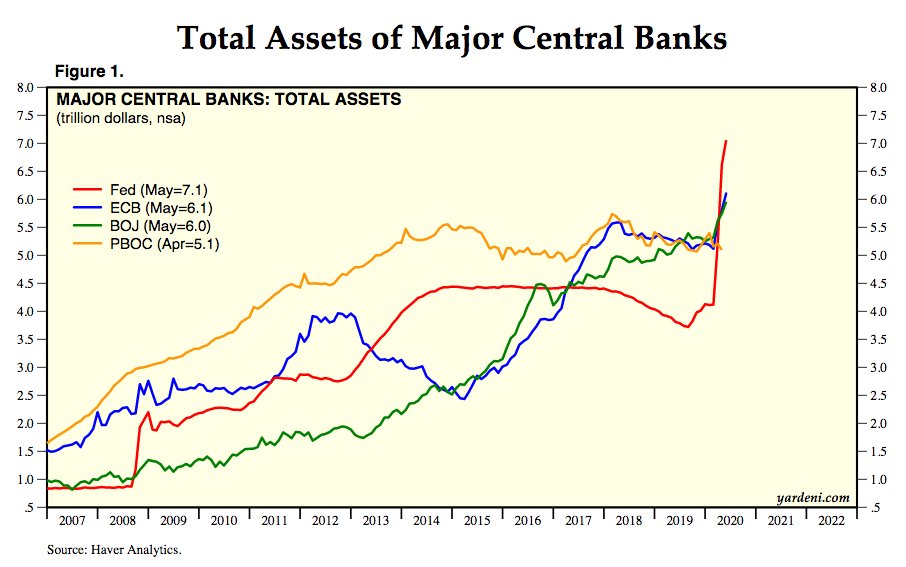

O balanço do Federal Reserve está explodindo, crescendo cerca de US$ 3 trilhões desde meados de março e agora totalizando mais de US$ 7 trilhões.

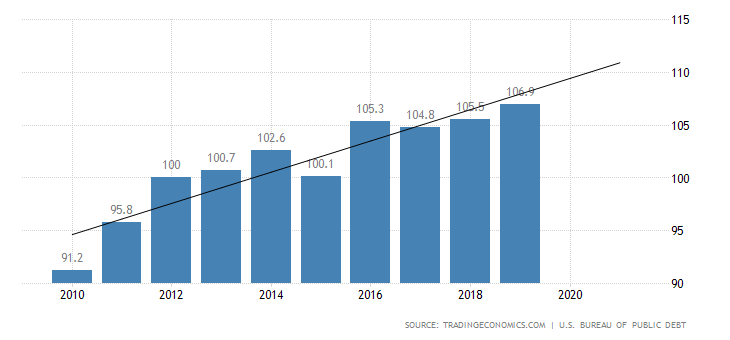

A dívida governamental dos EUA registrou o equivalente a 106,90% do Produto Interno Bruto do país em 2019. O gráfico a seguir ilustra o montante atual da dívida norte-americana.

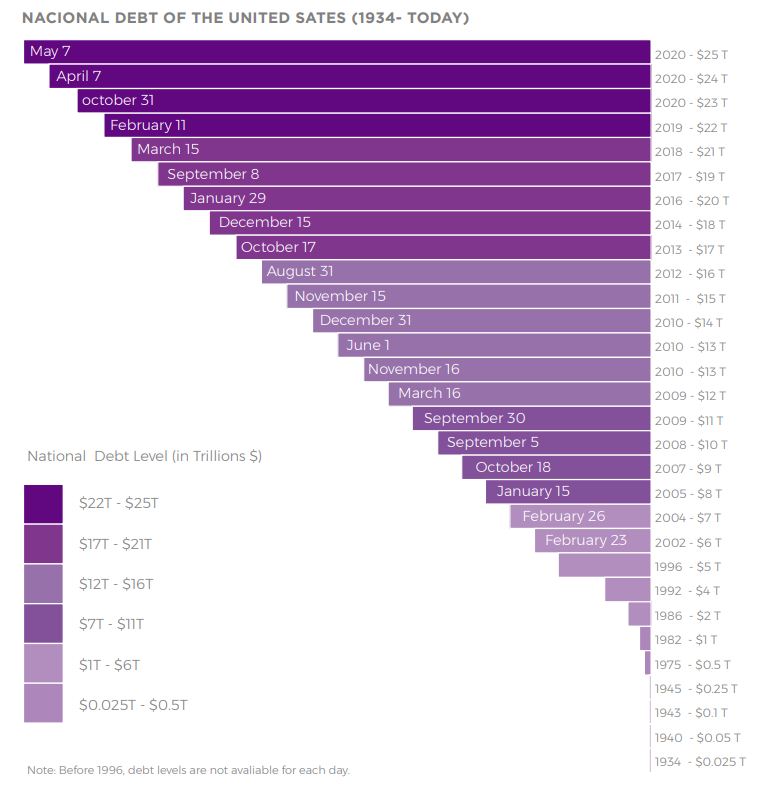

O quadro a seguir mostra o dado referente ao mês de maio. Cada quadrado representa 1 trilhão de dólares. Atualizando para agosto, pode-se acrescentar 1 quadrado para a imagem, já que a dívida hoje é de US$ 26 trilhões.

Os EUA não estão a sós nessa. Repare como os maiores bancos centrais também estão expandindo seus balanços e, assim, aumentando sua base monetária.

FED: Federal Reserve

ECB: European Central Bank

BOJ: Bank of Japan

PBOC: People’s Bank of China

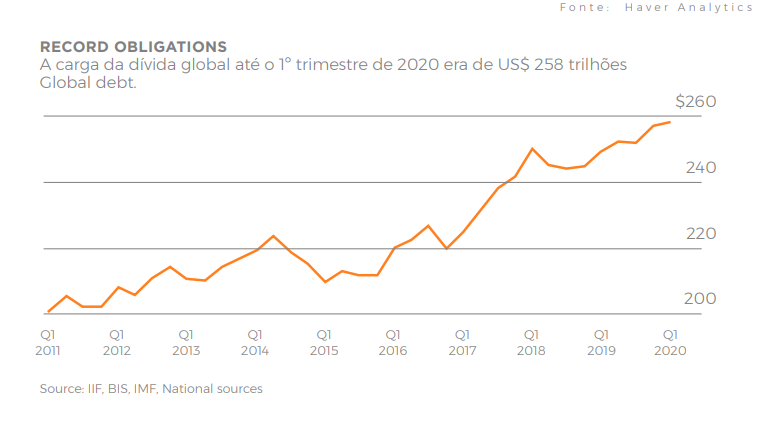

A carga da dívida global até o 1º trimestre de 2020 era de US$ 258 trilhões.

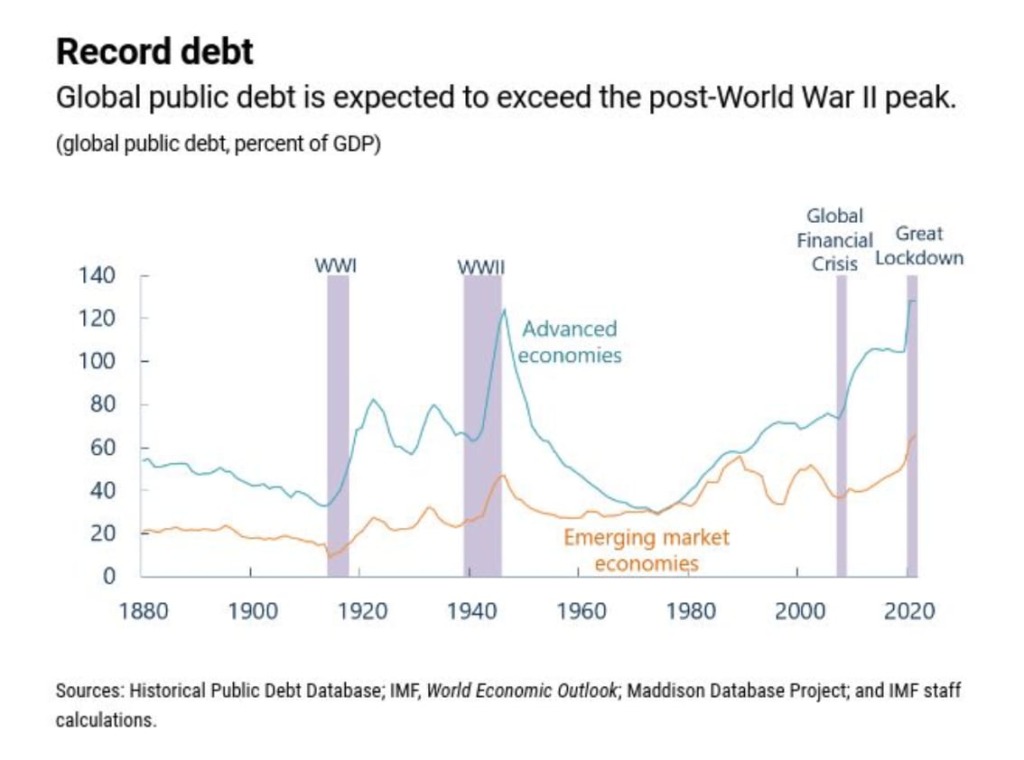

No gráfico a seguir, podemos observar o débito global em percentuais do PIB.

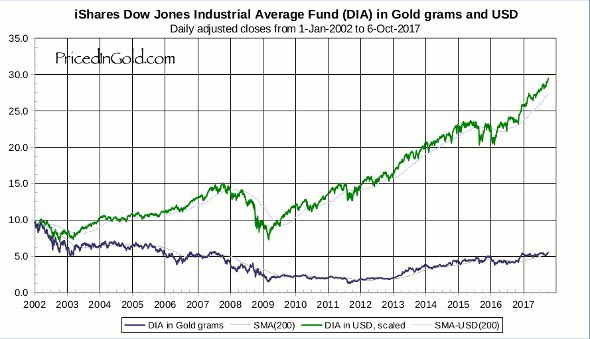

Desde o fundo do poço, em março de 2009, os preços subiram fortemente quando medidos em dólares, vistos por muitos como uma prova de que a recessão acabou e a recuperação começou a se firmar.

No entanto, quando precificada em ouro, vemos que toda a “recuperação robusta” foi o resultado de mais desvalorização do dólar, à medida que trilhões de dólares criados pelo “Quantitative Easing” (QE) e programas de resgate inundaram o mercado. Há um forte argumento de que o mercado de ações não aumentou de valor, mas sim o dólar se desvalorizou.

A seguir podemos ver o mercado de ações cotado em dólar versus o cotado em ouro.

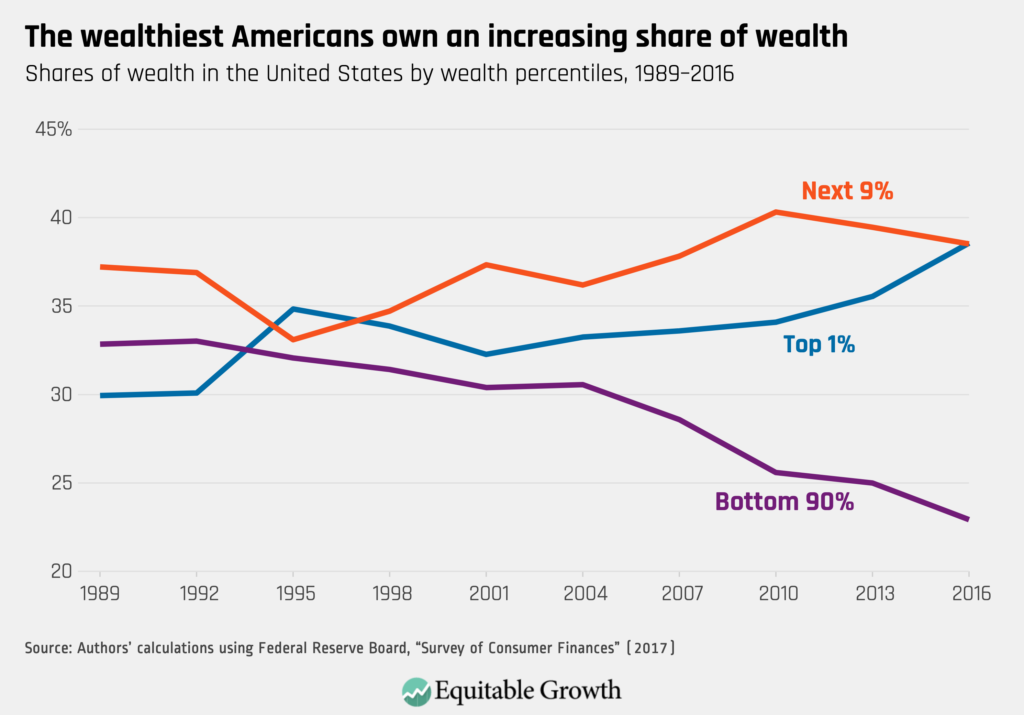

As disparidades de riqueza vêm aumentando com o tempo. Em 1989, os 90% mais pobres da população dos EUA detinham 33% de toda a riqueza.

Em 2016, os 90% mais pobres da população detinham apenas 23% da riqueza.

A parcela de riqueza de 1% mais ricos aumentou de cerca de 30% para cerca de 40% no mesmo período.

A concentração de poder político e econômico é enorme, empresas gigantescas com o monopólio de dados e governos intervencionistas.

Os estímulos com enxurradas de liquidez ocorreram em tamanha magnitude que espantou até mesmo veteranos de mercado, como o bilionário investidor Paul Tudor Jones.

“Estamos testemunhando a Grande Inflação Monetária – uma expansão sem precedentes de todas as formas de dinheiro, diferente de tudo que o mundo desenvolvido já viu.”

Pelos seus cálculos, US$ 3.9 trilhões em dinheiro, o equivalente a 6,6% da produção econômica global, foram impressos desde fevereiro.

Como investidor macro, ao fazer suas análises sobre os ativos de hegde contra a inflação, Jones reconheceu um papel importante para o Bitcoin.

“Se eu for forçado a fazer previsões, aposto que o cavalo mais rápido será o bitcoin”.

Tudor, em sua análise, chega à conclusão de que o Bitcoin é o cavalo mais rápido e um dos melhores hedges contra a inflação, contra uma expansão sem precedentes, diferente de tudo que o mundo desenvolvido já viu.

Recentemente, a Microstrategy, empresa listada na Nasdaq, anunciou que converteu reservas no valor de US$ 425 milhões em Bitcoin por observar “características positivas como vitalidade do ecossistema e utilidade técnica no ativo, tornando assim um ativo forte para ser utilizado como reserva de valor e uma proteção contra a inflação, além de perspectivas de retorno maior em relação aos outros ativos”.

Enquanto as pessoas veem seu dinheiro se desvalorizando, sem conhecer as alternativas à moeda fiduciária, o bitcoin é escasso e tem grandes vantagens, entre elas não poder ser impresso e manipulado por políticas governamentais.

A solução para isso é buscar educar as pessoas sobre como o dinheiro e o sistema econômico funciona, pois quem tiver conhecimento de conceitos como inflação, escassez e reserva de valor estará numa posição melhor e se beneficiará dos cenários econômicos que surgirem.

O cenário parece estar se tornando cada vez mais propenso ao Bitcoin e sua proposta. Obrigado Satoshi!

Disclaimer: A informação contida aqui é apenas para fins informativos e educativos. Nada aqui deve ser interpretado como aconselhamento jurídico, financeiro ou fiscal. O conteúdo deste artigo é unicamente a opinião do escritor, que não é um consultor financeiro licenciado ou um consultor de investimento registrado. A compra de criptomoedas apresenta um risco considerável. O autor não garante nenhum resultado em particular. Desempenho passado não indica resultados futuros. Todas as informações são destinadas à conscientização pública e são de domínio público. Esta informação não pretende difamar nenhum dos atores envolvidos, mas mostrar o que foi dito através de suas contas de mídia social. Por favor, pegue essa informação e faça sua própria pesquisa.